Deklaracje, informacje i zeznania podatkowe opracowane w Excelu można wysyłać do urzędu skarbowego Internetem bezpośrednio do systemu e-Deklaracje. Deklaracje elektroniczne wysyłane są w postaci pliku XML. Przesyłanie formularzy w formie załącznika w poczcie e-mail jest nieprawidłowe, dlatego też nie jest akceptowane przez urzędy skarbowe. Poniżej przedstawiamy sposób wysyłki dokumentu do systemu e-Deklaracje krok po kroku z wykorzystaniem Microsoft Excel 365.

Krok 1. Stworzenie folderu na dysku komputera, w którym gromadzone będą pliki z deklaracjami

Utwórz na dysku komputera katalog, w którym będziesz zapisywał pobrane z programu LEX pliki z deklaracjami. Zalecamy, aby zapisać plik Excela do folderu innego niż pulpit. Plik deklaracji nie powinien być uruchomiony z dysku sieciowego One Drive.

Krok 2. Uznanie folderu za zaufany

Z uwagi na to, że arkusze liczące zawierają autorskie makra po otwarciu pliku Excel uzna, że plik pochodzi z niezaufanego źródła i nie pozwoli na dalszą pracę. Pojawi się poniższy komunikat.

![]()

Należy więc stworzony w pierwszym kroku folder uznać za zaufany. W tym celu otwórz aplikację Microsoft Excel 365 i wykonaj następujące czynności:

Krok 3. Certyfikaty SSL

Bezpośrednia wysyłka zeznania lub deklaracji podatkowej w Excelu i odbiór informacji z systemu e-Deklaracje nie wymaga instalowania dodatkowych certyfikatów SSL gdyż systemy Windows 7 i nowsze są w nie wyposażone. Certyfikat SSL używany jest dla pełnego zabezpieczenia przepływu danych pomiędzy użytkownikiem a serwerem oraz uwierzytelnienia właściciela i domeny. Do komunikacji z systemem e-Deklaracje wymagany jest protokół TLS 1.2.

Windows XP oraz Vista nie obsługują protokołu TLS 1.2.

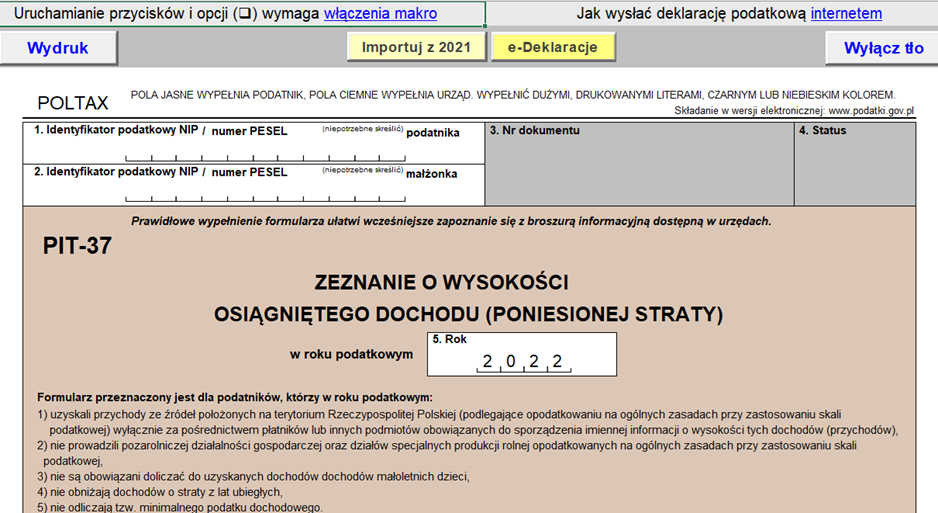

Krok 4. Wypełniamy pola arkusza kalkulacyjnego

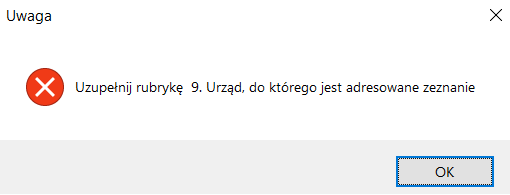

Dopóki nie zostaną wypełnione wszystkie obligatoryjne pola arkusz nie zezwoli na wysyłkę elektroniczną! Arkusz będzie wskazywał w formie komunikatów obligatoryjne pola, które jeszcze nie zostały a powinny zostać wypełnione. Przykład poniżej.

Krok 5. Wysyłka do e-Deklaracje

Wzory deklaracji, informacji i zeznań podatkowych opracowanych w Excelu umożliwiają bezpośrednią wysyłkę do systemu e-Deklaracje. Wysyłka do systemu e-Deklaracje uruchamiana jest poprzez specjalne makro. Naciskamy żółty kafelek „e-Deklaracje”.

Ważne!

Istnieje opcja wyłącznie wygenerowania deklaracji w postaci pliku xml. Wygenerowaną deklarację w postaci pliku xml. można później wysłać przy użyciu innego oprogramowania współpracującego z systemem e-Deklaracje.

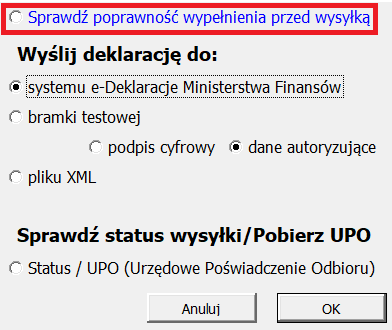

Krok 6. Sprawdź poprawność wypełnienia przed wysyłką

W oknie wysyłki zaznaczamy radiobutton przy opisaną niebieskim napisem pt.: „Sprawdź poprawność wypełnienia przed wysyłką.” Ta funkcja pozwoli ustalić czego brakuje w wygenerowanym xml lub dlaczego ten plik nie jest zgodny ze schematem xsd.

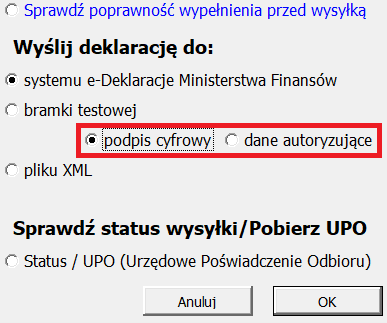

Krok 7. Podpis elektroniczny

Wysyłane zeznania i deklaracje podpisuje się:

Formularze podatkowe wymagające przy wysyłce do systemu e-Deklaracje podpisu cyfrowego współpracują z każdym oprogramowaniem zapewniającym konfigurację formatu podpisu zgodną z e-Deklaracje. Instrukcja Ministerstwa Finansów dotyczy następujących programów:

Uwaga!

Brak konfiguracji zgodnie z instrukcją jest przyczyną błędu wysyłki o numerach: 403, 408 i 409.

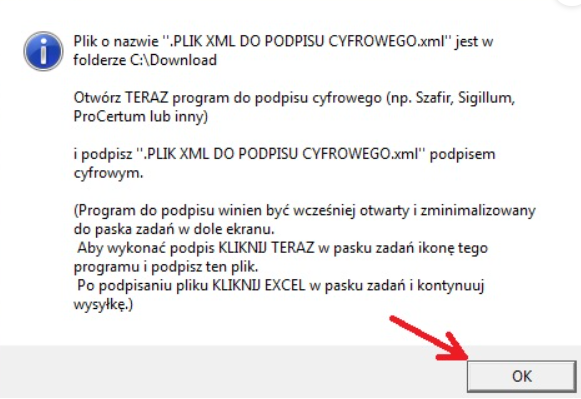

Krok 8. Otwórz swój program do podpisu cyfrowego

W programie do podpisu cyfrowego znajdź plik o nazwie „.PLIK DO PODPISU CYFROWEGO.xml”, aby podpisać go podpisem cyfrowym. Plik do podpisu elektronicznego zapisywany jest w tym samym folderze, w którym zapisany został wcześniej plik Excela.

Ważne!

Kropka na początku nazwy tego pliku, jest integralną częścią nazwy pliku xml. Nie modyfikuj nazwy pliku na etapie jego podpisywania w swojej aplikacji do podpisu elektronicznego!

Krok 9. Powrót do Excela i kontynuacja wysyłki do systemu e-Deklaracje

W wyniku podpisania pliku o nazwie .PILIK XML DO PODPISU ELEKTRONICZNEGO.xml zostanie utworzony plik .PILIK XML DO PODPISU ELEKTRONICZNEGO.xlm.XAdES umożliwiający kontynuację procedury wysyłki elektronicznej.

Ważne!

Przyczyną niemożności podpisania może być błędne skonfigurowanie programu do składania podpisów elektronicznych. Błędnie skonfigurowana aplikacja do podpisu elektronicznego utworzy plik o innym niż wskazanym rozszerzeniu takim jak na przykład „.PLIK XML DO PODPISU CYFROWEGO.BES.xml.xades”.

Krok 10. Sprawdzanie statusu wysyłki i pobieranie UPO

Wzory deklaracji, informacji i zeznań podatkowych opracowanych w Excelu umożliwiają sprawdzenie statusu wysyłki i pobranie Urzędowego Poświadczenia Odbioru. Po wysłaniu danych w formacie XML z wypełnionej deklaracji, przypisany im zostaje unikalny numer referencyjny na podstawie, którego można sprawdzić status wysłanego dokumentu.

Pamiętaj!

Wysłanie dokumentu nie jest równoznaczne z jego złożeniem!

W przypadku pozytywnej weryfikacji (wyłącznie status „200” – „Przetwarzanie dokumentu zakończone poprawnie, pobierz UPO”), podatnik może pobrać i wydrukować lub zapisać Urzędowe Poświadczenie Odbioru (UPO) świadczące o poprawnym złożeniu deklaracji (podania).

Po wysłaniu deklaracji system weryfikuje dane identyfikacyjne wykazane w deklaracji z danymi zawartymi w systemie centralnym oraz sprawdza, czy deklaracja nie jest duplikatem, a także czy nie złożono wcześniej deklaracji za ten sam okres w wersji elektronicznej. W wyniku negatywnej weryfikacji system odrzuca przesłaną deklarację nadając jej odpowiedni status.

Kody błędów systemu e-Deklaracje

Podczas sprawdzania statusu i pobierania Urzędowego Poświadczenia Odbioru (UPO) pojawiać będą się komunikaty pochodzące z systemu e-Deklaracje informujące o aktualnym statusie przetwarzania dokumentu. Komunikaty pogrupowane są w cztery kategorie:

Grupa komunikatów o statusie w przedziale 100-199

Komunikaty dla dokumentów, które nie nadają się do przetworzenia (wadliwy komunikat SOAP) lub nastąpił krytyczny błąd serwera. Aktualnie wykorzystywane:

Grupa komunikatów o statusie w przedziale 200 – 299

Komunikaty dla dokumentów poprawnych lub uwzględniających dodatkową interakcję. Aktualnie wykorzystywany:

Grupa komunikatów o statusie w przedziale 300 – 399

Komunikaty dla dokumentów w trakcie przetwarzania. Aktualnie wykorzystywane:

Grupa komunikatów o statusie w przedziale 400–499

Komunikaty dla dokumentów niepoprawnych ze względu na błędy strukturalne syntaktyki; kolejne statusy wskazują na powód odrzucenia. Aktualnie wykorzystywane:

Najczęstsze błędy popełniane przez Użytkowników

Do najczęstszych błędów popełnianych przez Użytkowników należą:

FAQ

Nie ma takiej możliwości. Wszystkie autorskie makra oraz funkcjonalności w tym moduł służący do elektronicznej wysyłki do systemu e-Deklaracje, które zawierają arkusze liczące w formatach .xls, .xlsm oraz .xlsx zostały opracowane wyłącznie dla programu Excel 365.

Nie. Spośród deklaracji, zeznań czy informacji podatkowych dostępnych w SIP LEX drogą elektroniczną nie można wysłać deklaracji akcyzowych i deklaracji podatku od gier, gdyż wysyłkę tych dokumentów obsługuje Urząd Celny poza systemem e-Deklaracje.

Nie udało nam się stworzyć takiego ustawienia dla dysku sieciowego.

Nasze strony www używają plików cookie. Korzystając z serwisu wyrażasz zgodę na politykę prywatności i cookies. Obsługę plików cookie możesz wyłączyć w ustawieniach przeglądarki. Zobacz jak to zrobić.